美銀喊賣卡特彼勒:疫情結束 工業股也難復甦(圖片:AFP)Tag

美銀喊賣卡特彼勒:疫情結束 工業股也難復甦(圖片:AFP)Tag當時局惡劣的時候,投資者向來尋求對經濟敏感的工業股,因為在情況好轉時,這類股通常會從低迷時期的低谷飆高,但這回恐怕不一樣,主要原因是能源價格前景黯淡。

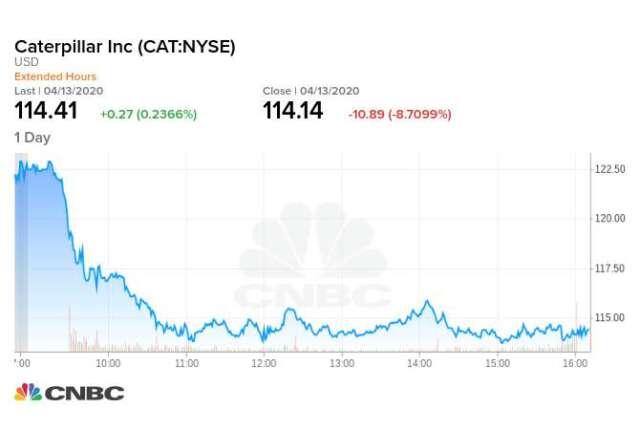

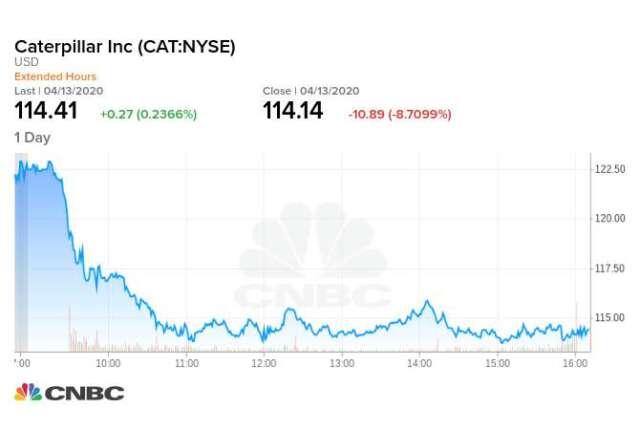

美銀看跌 Caterpillar (),美銀分析師 Ross Gilardi 週一將其股票評級自「持有」降為「賣出」,目標價僅 115 ,非常接近當前價格,他認為即使武漢肺炎 (Covid-19) 大流行過後,全球經濟重啟,重型機械製造商的前景也不會改善。

Gilardi 週一研究報告指出,「向來習慣的操作手法是在經濟衰退低谷時買進 Caterpillar,接著全球央行會挹注大量貨幣和財政刺激措施來導引全球復甦,但這回我們不認為這論點可行。」

即使 OPEC 與俄國已在週末同意減產,國際基準原油價格今年迄今跌幅仍超過 60%,低油價意味著石油生產商現金流下降,而這會使他們縮減資本支出預算,進而縮限對 Caterpillar 產品的需求。

Caterpillar 營收額約莫 1/3 來自其能源和運輸部門,來自 CAT 能源顧客的營收即歸屬該部門,該部門支援石油和天然氣公司以及海運和鐵路公司,Caterpillar 對應產品包括天然氣渦輪機和發電機以及活塞引擎等。

「雖然 Caterpillar 只有 10% 營收直接來自石油和天然氣,但其營建和採礦產品也在很多地方也涉及能源領域。」

Caterpillar 股票也有正面消息,Gilardi 指出該股收益率約 3.6%,且公司資產負債表依然強勁,但以現今市場上可以有更高的收益率,例如 Caterpillar 的能源和運輸業務的客戶 Energy Transfer() 收益率約為 20.4%。

Energy Transfer 屬於責任有限公司 (MLP),能源界常見此類公司,因其結構能避免企業獲利和支付給投資者的股息被雙重課稅,MLP 股票收益率通常高於普通股,但近幾週 Energy Transfer 與 Caterpillar 之間的差距越來越大,Caterpillar 僅 3.6% 的股息收益,單就此點美銀就無法推薦買進該股。

Caterpillar 週一遭美銀降級後重挫 8.7%,今年迄今股價跌幅約 21%,較道指和 S&P 500 指數的同期跌幅深邃。

該股 2021 年預估本益比約 14 倍,與其他工業股相似,但不及廣泛市場約莫本益比 16 倍的估值。

Gilardi 的論點非特立獨行,華爾街給予 Caterpillar 買進評級的分析師不到 50%,而道指成分股內獲有買進評級的股票占比為 55%。

本月稍晚 Caterpillar 將公布第一季財報,這將是 Caterpillar 股東下一樁大事,但如同面臨現今高度不確定性的其他企業,Caterpillar 也撤回了 3 月時做出的全年財測。在 Covid-19 大流行之前,該公司管理層預期今年每股獲利 9.25 。

投資者將靜待其獲利前景的最新消息,以及包括基礎設施支出在內的政府刺激方案對其今年業務的影響。

狗仔卡

狗仔卡

美銀喊賣卡特彼勒:疫情結束 工業股也難復甦(圖片:AFP)Tag

美銀喊賣卡特彼勒:疫情結束 工業股也難復甦(圖片:AFP)Tag

分享

分享 收藏

收藏 支持

支持 提升卡

提升卡